すっかり、FPの試験対策となってしまったこのシリーズ・・・

前々回、「各所得の計算」で出てきた額を合算していく手順の「損益通算」について学んだ

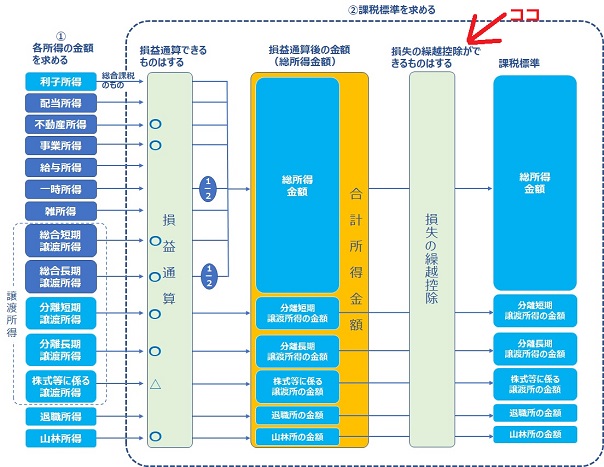

「各所得の計算」⇒「損益通算」できるものはして⇒「損失の繰越控除」できるものはして⇒「課税標準額」がでる

今回は、「課税標準」の計算をする最終段階の「損失の繰越控除」だよ。

要は、その年に損益通算しきれなかった損失を翌年以降も持ち越せるってこと

例えば、利益が100で損失が150だったので損益通算してその年は、利益がなかったことになったけどまだ50の損失が残った。この50を翌年の損益通算に使えるてこと。

まず、「損失」を3つに分けるよ

①「純損失」

②「雑損失」

③「株式等の譲渡損失」 これらの損失についての「損失」の繰越控除についてみていこう~

①「純損失の繰越控除」

「純損失」とは、損益通算をしても控除しきれなかった損失額のことをいうんだ

一定の要件を満たした「青色申告者」の場合、この 「純損失」 を翌年以降3年間にわたって繰り越して、各年の黒字の所得から控除することができるヽ(^o^)丿

前回やった 「青色申告者」 のメリットだね~

これとは別に「純損失の繰戻還付」っていうものもあって、「純損失」を、前年に繰り戻して所得税の還付を受けることができること。繰越控除とは逆だね~。これ条件があって 「青色申告者」で前年分を青色申告していることが必要なんだよ~

②「雑損失の繰越控除」

「雑損失」とは、災害や盗難等によって損失が生じた場合にその損失を所得から控除することをいうんだ

雑損控除をしても控除しきれなかった金額(「雑損失」)は、 翌年以降3年間にわたって繰り越して、各年の黒字の所得から控除することができるヽ(^o^)丿

こっちは、 「青色申告者」だけではなくて 「白色申告者」でもすることができるよ~

③「株式等の譲渡損失の繰越控除」

「上場株式等」と「一般株式等」の場合に分けられるよ~

「上場株式等」とは、取引所に上場されているETF、ETNを含む株式のこと。また、「一般株式等」とは、「上場株式等」を除く非上場株式や私募株式投資信託の受益権などの株式等のことをいうんだ。

「上場株式等にかかる譲渡所得等」

申告分離課税を選択した場合の「上場株式等にかかる譲渡所得等」については、

「上場株式等の譲渡 損益 」、「上場株式等の配当等」

「特定公社債等の譲渡、償還損益」、「 特定公社債等の 利子等」

これらについては、お互いに「損益通算」ができる。

また、それでも出た損失は 翌年以降3年間にわたって繰り越せるんだ。

「一般株式等にかかる譲渡所得等」

申告分離課税を選択した場合の 「非上場株式等の譲渡損益」、「一般公社債等の譲渡、 償還損益」 については、 お互いに「損益通算」ができる。 しかし、損失がのこっても損失は繰り越せない

また、 「上場株式等の損失」と「一般株式等の損失」はお互いには「損益通算」はできないよ

例題)所得税における損失の繰越控除および繰戻還付に関する次の記述のうち、最も適切なものはどれか。

1.純損失の金額を繰り越すことができる期間は、その損失が生じた年の翌年以降3年間である。

2.雑損失の繰越控除は、青色申告者に限り、適用を受けることができる。

3.特定居住用財産の譲渡損失の繰越控除は、青色申告者に限り、適用を受けることができる。

4.純損失の繰戻還付は、青色申告者であれば、その損失が生じた年の前年分について青色申告書を提出しているか否かにかかわらず、適用を受けることができる。

解答)

1.〇

2.✖青色申告に限るのは純損失だよ

3.✖特定居住用財産の譲渡損失の繰越控除は、青色申告者でなくてもできるよ

4。✖「純損失の繰戻還付」は、前年分を青色申告していることが必要だよ

なんか難しそうに書いたけど、要点は抑えておこう

②「雑損失」は、青も白も損失を翌年以降3年繰り越せる

③「株式等の譲渡損失」は、上場は繰り越せるけど一般は繰り越せない

今日の活動記録~

月曜日はつらいですね~。今日は3㎞のウォーキング。

コメント